Bitcoin est sur le point d’enregistrer sa plus forte baisse hebdomadaire en 2021 et au moment de la presse, BTC a chuté de 21% au cours des 7 derniers jours, créant un peu de panique chez certains investisseurs. Beaucoup ont laissé entendre que cela pourrait déclencher une période baissière prolongée, après que Janet Yellen, secrétaire au Trésor américain, ait crié à Bitcoin d’être «extrêmement inefficace».

En détournant l’attention des sentiments externes, des données clés sur la chaîne suggèrent qu’une majorité d’investisseurs ont été à peine affectées par le krach, et il y a une avance immédiate attendue par le marché.

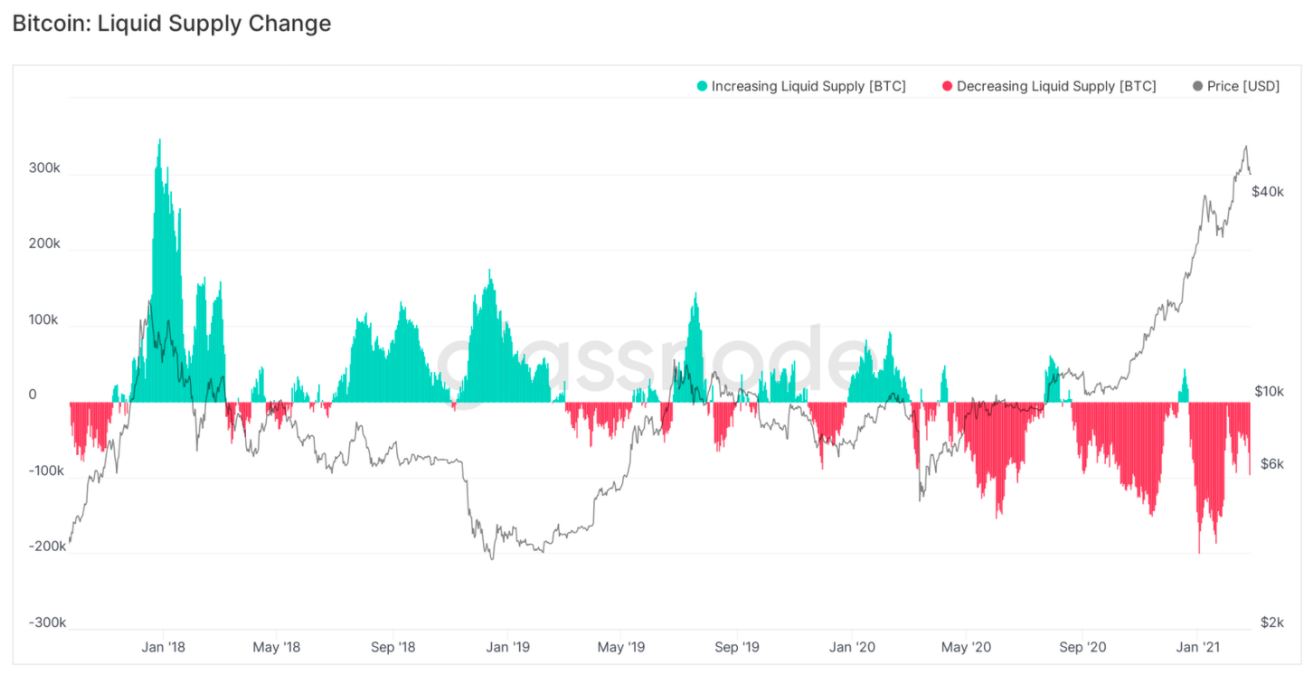

La diminution de l’offre de liquidité indique la force de Hodler

Source: Glassnode

L’offre de Bitcoin liquide a continué de se tarir sur le marché au cours des derniers mois. Au cours des corrections récentes, les hodlers à long terme n’ont pas indiqué de changement majeur car ils ont continué à maintenir leurs positions comme à la mi-janvier; c’est-à-dire pendant le vidage de 42 000 $ à 29 000 $. Comme indiqué précédemment, la baisse hebdomadaire est actuellement une correction de 21%, alors qu’un 30% est également relativement acceptable lors d’un rallye haussier à long terme.

Cependant, les hodlers à court terme sont plus importants en 2021 qu’en 2017, car ils apporteraient le volume de vente au détail à mesure que le marché progressera pour sa prochaine jambe haussière. Les institutions se sont déjà accumulées en grande quantité, ce qui ralentit actuellement, comme le montre Grayscale.

Comparaison au niveau macro Bitcoin: 2013 vs 2017 vs 2021

Pour comprendre la nature cyclique du rallye actuel, le récent rapport de Glassnode indiquait que la position de Bitcoin Reserve Risk au cours de la période haussière précédente.

Source: Glassnode

Comme indiqué dans le graphique, en termes de risque de réserve de Bitcoin, l’indice RR actuel est loin d’être au sommet des rallyes de 2013 et 2017, après quoi la BTC a connu une forte période baissière. La comparaison ci-dessus indique clairement une large marge de croissance sur le marché actuel à partir d’une position historique.

La comparaison est également intéressante lorsque l’action passée des détenteurs de Bitcoin à court terme est comparée. Chaque fois que le BTC, c’est-à-dire 1 mois ou moins, représente plus de 60% du plafond réalisé, nous sommes arrivés à distance du sommet mondial.

Source: Glassnode

Ce qui est concluant à partir du graphique ci-dessus, c’est que nous sommes encore tôt avec des jetons âgés de plus de 6 mois qui continuent de faire monter le prix plutôt que des jetons qui ont une durée de vie plus courte en termes de période de détention.

La marge de croissance est spécifique et quelque peu identique mais il est important de tenir compte d’un changement variable en 2021.

Il peut y avoir des similitudes historiques entre 2013 et 2017 et 2021, mais fondamentalement, il existe d’autres facteurs qui dictent la valeur de Bitcoin. Qu’il s’agisse du sentiment institutionnel ou de l’inquiétude croissante entourant la déséquilibre du dollar américain, ces facteurs socio-économiques peuvent également avoir un impact sur le mouvement de Bitcoin. L’avenir du marché peut encore être considéré comme incertain pour ce qui est d’atteindre un sommet mondial, car nous pourrions atteindre plus haut que prévu ou chuter plus bas que ce qui a été imaginé.

Inscrivez-vous à notre Bulletin